Il fallimento della Silicon Valley Bank

© Withub

© Withub

Ecco cosa sta succedendo nel mondo della finanza dopo il crac della banca tanto amata dalle aziende tech americane. Le risposte a tutti i dubbiCosa troverai in questo articoloPerché Silicon Valley Bank è fallita? Gli investimenti sbagliati nei bond UsaA rischio gli stipendi di molte aziende della Silicon ValleyIl governo Usa non salverà le banche come con Lehman BrothersIl crac Lehman Brothers del 2008 e l'effetto a cascataCosa rischia l'Italia con il crac Silicon Valley BankPerché Piazza Affari va peggio delle altre borse?Cosa vuol dire crac finanziario?

© IPA

Il crac della Silicon Valley Bank (e poche ore dopo di Signature Bank), sedicesima banca della nazione, ha segnato il più grande fallimento di un istituto finanziario statunitense dall'apice della crisi finanziaria quasi 15 anni fa e il secondo più grande fallimento bancario nella storia degli Stati Uniti dopo il crollo della Washington Mutual nel 2008. La banca serviva principalmente i lavoratori nel settore tecnologia e le compagnie nate attraverso i venture capital, inclusi alcuni dei marchi più noti del settore. Un default che ha terrorizzato i mercati e fatto crollare la fiducia sugli istituti finanziari. E questo nonostante le rassicurazioni da parte dei governi sul fatto che non ci sarà una nuova Lehman Brothers. Ma come siamo arrivati a questa situazione? E che rischi corrono davvero i soldi sui nostri conti correnti? Andiamo ad analizzare il caso.

© Withub

© Withub

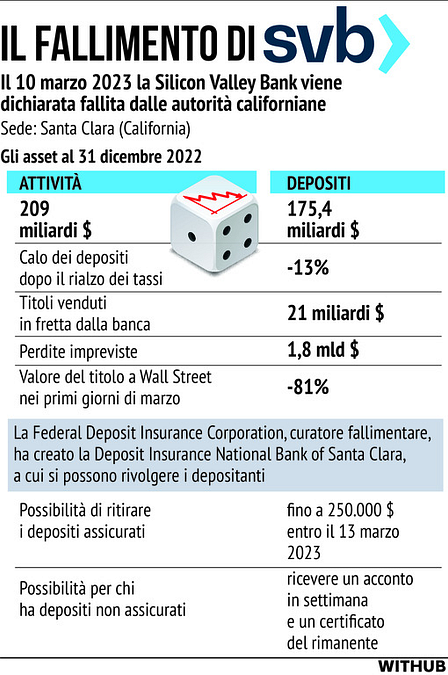

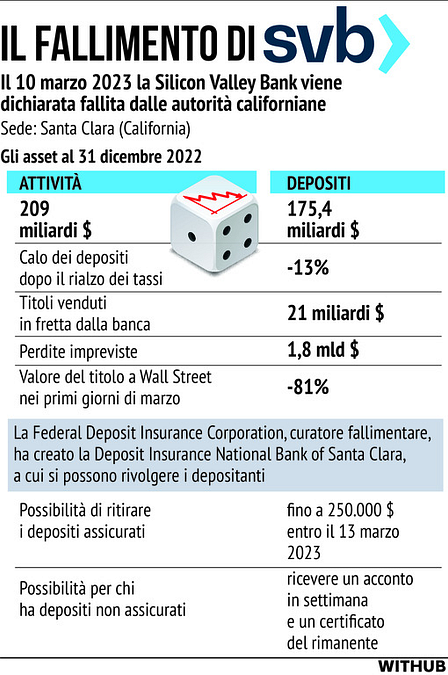

Il fallimento di Silicon Valley Bank è arrivato con una velocità definita "incredibile" dagli esperti del settore. Non più tardi di venerdì 10 marzo alcuni analisti consideravano ancora la banca una buona compagnia e un saggio investimento. Nel frattempo, i dirigenti della Silicon Valley Bank stavano cercando di raccogliere capitali e trovare altri investitori. Ma all'apertura dei mercati finanziari di venerdì le azioni della banca sono state oggetto di vendita a tappeto facendo crollare il valore dell'istituto. Molti correntisti si sono precipitati a trasferire i propri fondi ma sono stati bloccati: le autorità americane avevano deciso di congelare la situazione nel tentativo, non ancora raggiunto, di trovare un cavaliere bianco per acquistare la parte sana della banca. Al momento del fallimento, la Silicon Valley Bank, che ha sede a Santa Clara, in California, aveva un patrimonio totale di 209 miliardi di dollari. Molti dei suoi conti correnti superavano ampiamente il limite di rimborso assicurato dalla Stato che è fissato a 250mila dollari. L'annuncio di giovedì da parte di Silicon Valley Bank di voler raccogliere fino a 1,75 miliardi di dollari per rafforzare la propria posizione patrimoniale ha scatenato il panico.

A far vacillare i conti di Silicon Valley Bank sono stati gli investimenti sbagliati da parte dei manager: i dirigenti della banca hanno acquistato obbligazioni proprio quando la Federal Reserve stava per aumentare i tassi di interesse, e la banca era esposta in modo particolare a un settore che ha subito una forte contrazione nell'ultimo anno. La banca è stata duramente colpita dalle mosse della Federal Reserve che per contrastare l'inflazione ha avviato un aggressivo piano di aumenti dei tassi di interesse per raffreddare l'economia. Man mano che la Fed aumentava il tasso di interesse di riferimento, il valore delle obbligazioni statali diminuiva. Questo non è solitamente un problema, ma quando i depositanti diventano ansiosi e iniziano a ritirare i loro soldi, le banche a volte devono vendere quei titoli prima che maturino gli interessi per coprire le uscite. Questo è esattamente quello che è successo alla Silicon Valley Bank, che ha dovuto vendere 21 miliardi di dollari in attività altamente liquide per coprire i prelievi improvvisi, con una perdita di 1,8 miliardi di dollari.

La Silicon Valley Bank era un importante canale finanziario tra il settore tecnologico, le startup e i lavoratori della tecnologia. La banca serviva principalmente lavoratori della tecnologia compagnie sostenute da venture capital, inclusi alcuni dei marchi più noti del settore. Concepita nel 1983 dai co-fondatori Bill Biggerstaff e Robert Medearis durante una partita di poker, la banca ha sfruttato le sue radici nella Silicon Valley per diventare una pietra miliare finanziaria nel settore tecnologico. Sono tantissime le aziende tech che hanno conti correnti nella Svb e molti lavoratori della valley, con stipendi alti, hanno affidato i propri soldi alla banca. Ma questo fallimento potrebbe portare nel baratro con sè molti dei propri clienti. Bill Tyler, CEO di TWG Supply a Grapevine, in Texas, ha dichiarato di essersi reso conto per la prima volta che qualcosa non andava quando i suoi dipendenti gli hanno mandato un messaggio venerdì per lamentarsi di non aver ricevuto i loro stipendi. TWG, che ha appena 18 dipendenti, aveva già inviato i bonifici attraverso la Silicon Valley Bank. Il panico crescente tra gli addetti ai lavori dell'industria tecnologica è che molte aziende che hanno depositato i loro contanti operativi presso la Silicon Valley Bank non saranno in grado di pagare le buste paga o le spese d'ufficio nei prossimi giorni o settimane se i depositi non assicurati non verranno sbloccati. Tuttavia, la FDIC (Federal Deposit Insurance Corporation, agenzia indipendente da Governo e Federal Reserve, che vigila sul settore bancario) ha dichiarato di voler pagare un non meglio specificato "dividendo anticipato" - cioè una parte dei depositi non assicurati - ai depositanti questa settimana e ha detto che altri anticipi saranno pagati man mano che le attività saranno vendute.

"Questo è un evento livello estinzione per le startup", ha affermato Garry Tan, CEO di Y Combinator, un incubatore di startup che ha lanciato Airbnb, DoorDash e Dropbox e ha indirizzato centinaia di imprenditori alla banca. "Ho letteralmente sentito centinaia di nostri fondatori chiedere aiuto su come superare tutto questo. Chiedono: 'Devo licenziare i miei lavoratori?'". Sembravano esserci poche possibilità che il caos si diffondesse nel settore bancario, come accadde nei mesi precedenti la Grande Recessione. Le banche più grandi - quelle che più probabilmente causerebbero un tracollo economico - hanno bilanci sani e capitale in abbondanza. Quasi la metà delle società tecnologiche e sanitarie statunitensi che sono diventate pubbliche lo scorso anno dopo aver ottenuto finanziamenti anticipati da società di capitale di rischio erano clienti della Silicon Valley Bank, secondo il sito web della banca. La banca si vantava anche dei suoi legami con le principali societa' tecnologiche come Shopify, ZipRecruiter e una delle principali societa' di capitale di rischio, Andreesson Horowitz.

Tan ha stimato che quasi un terzo delle startup di Y Combinator non sarà in grado di pagare gli stipendi il prossimo mese se non recupereranno i propri soldi. Il provider di Internet TV Roku è tra le vittime del crollo: circa il 26% del suo denaro - 487 milioni di dollari - è depositato presso la Silicon Valley Bank. Roku ha affermato che i suoi depositi presso SVB erano in gran parte non assicurati e non sapeva "fino a che punto" sarebbe stata in grado di recuperarli.

Il Segretario al Tesoro Janet Yellen e la Casa Bianca hanno "osservato da vicino" gli sviluppi della Svb, il governatore della California ha parlato con il Presidente Biden e al Congresso sono state proposte proposte di legge per aumentare il limite di assicurazione FDIC per proteggere temporaneamente i depositanti. Ma il governo americano chiarito bene un punto: non ci sarà un salvataggio di Stato. "Ho lavorato tutto il fine settimana con i nostri regolatori bancari per elaborare politiche appropriate per affrontare questa situazione", ha detto la Yellen a "Face the Nation" domenica. Ma nella sua intervista la Yellen ha chiarito che se la Silicon Valley si aspetta che Washington venga in suo soccorso, si sbaglia. Alla domanda se un salvataggio fosse sul tavolo, la Yellen ha risposto: "Non lo faremo di nuovo". Il senatore della Virginia, Mark Warner, ha dichiarato a "This Week" della ABC che sarebbe un "rischio morale" salvare i depositanti non assicurati della Silicon Valley. Azzardo morale è un termine usato spesso durante la crisi finanziaria del 2008 per spiegare perché Washington non avrebbe dovuto salvare Lehman Brothers. La situazione ideale è che la FDIC trovi un unico acquirente delle attività della Silicon Valley Bank, o forse due o tre acquirenti. È altrettanto probabile che la banca venga venduta in modo frammentario nelle prossime settimane. Todd Phillips, consulente ed ex avvocato della FDIC, ha dichiarato di aspettarsi che i depositanti non assicurati possano recuperare l'85-90% dei loro depositi se la vendita degli asset della banca avverrà in modo ordinato. Ha detto che il Congresso non ha mai avuto l'intenzione di proteggere i conti delle imprese con un'assicurazione sui depositi, in quanto la teoria è che le imprese dovrebbero fare la loro due diligence sulle banche quando depositano i loro contanti. Per proteggere i conti bancari anche per le imprese sarebbe necessaria una legge del Congresso, ha detto Phillips. Non è chiaro se anche il settore bancario sarebbe favorevole a limiti assicurativi più elevati, dal momento che l'assicurazione FDIC è pagata dalle banche attraverso le valutazioni e limiti più elevati richiederebbero valutazioni più alte. Philips ha aggiunto che la cosa migliore che Washington può fare è comunicare che il sistema bancario nel suo complesso è sicuro e che i depositanti non assicurati riavranno la maggior parte del loro denaro. "Le persone a Washington devono contrastare con forza la narrativa su Twitter proveniente dalla Silicon Valley. Se la gente si rende conto che riavrà l'80%-90% dei suoi depositi, ma che ci vorrà un po' di tempo, questo farà molto per fermare il panico", ha detto.

Il più grande e inimmaginabile crac della storia degli Stati Uniti avvenne il 15 settembre del 2008 quando la banca Lehman Brothers finì schiacciata dal suo debito monstre pari a 613 miliardi di dollari. Travolta dalla crisi dei mutui subprime, abbandonata da tutti i possibili cavalieri bianchi, esclusa dalla cassa dei fondi pubblici utilizzati per salvare altri colossi, strangolata da Wall Street, dove il titolo perse il 95% in una sola settimana, Lehman Brothers alla fine di un lungo e tragico weekend di passione, gettò la spugna e dichiarò bancarotta. Quel fallimento è passato alla storia con le immagini dei dipendenti di una delle banche d'affari più importanti del mondo che abbandonavano gli uffici della Settima Avenue di New York e di Canary Wharf a Londra, scatoloni alla mano. Quasi una metafora dello 'sgonfiamento' della finanza internazionale dopo la grande abbuffata dei mutui subprime, che diede origine alla crisi dalla quale ancora il mondo fatica a emergere. Il destino di Lehman, banca con 150 anni di storia fondata in Alabama nel 1850 dai tre fratelli Henry, Emanuel e Mayer, venne deciso nell'arco di 48 drammatiche ore, il 13 e 14 settembre, quando dopo una concitata girandola di incontri ai massimi livelli, prima la Bank of America (che alla fine decise di acquisire Merrill Lynch) e poi la Barclays decisero di uscire dalla partita, anche a causa del mancato sostegno da parte delle autorità federali, segnando così di fatto la strada del non ritorno verso il Chapter 11 e l'avvitamento della crisi finanziaria, che poi si è fatta economica. Da allora nulla è più stato come prima, con l'intera architettura della finanza internazionale rimessa in discussione, negli Usa e sull'altra sponda dell'Oceano, dove la crisi del debito è emersa in tutta la sua drammaticità. La gestione della bancarotta di Lehman non è stata semplice, con tutto quello che aveva "in pancia" l'istituto in dismissione. Ma Il 6 marzo 2012, 1.268 giorni dopo il crac, la banca è uscita dall'amministrazione controllata e ha potuto così cominciare a rimborsare l'esercito di creditori.

C'è davvero un rischio contagio? I governi si affrettano a tranquillizzare i mercati: stiamo seguendo la situazione ma il sistema creditizio è saldo. In effetti in Europa, dopo il caos Lehman Brothers, ci si è messi al lavoro per impedire agli istituti finanziari di "giocare" troppo coi soldi. Le regole imposte dalla Bce con Basilea 3 sottopongono le banche a regole ferree sulla gestione della liquidità e la concentrazione del patrimonio. Quello che ha fatto Svb, cioè comprare titoli di Stato a lunga scadenza usando la liquidità dei propri correntisti in Europa (e quindi anche in Italia) non è possibile. Le nostre banche devono accantonare liquidità sufficiente per poter affrontare gli imprevisti. Diversa è la situazione in Gran Bretagna e infatti proprio all'indomani del crac della casamadre americana, la filiale inglese è stata acquistata da Hsbc su "ordine" del governo di Londra. Il consiglio dato dagli esperti agli investitori italiani? Un controllo (ma dovrebbe essere la regola) del proprio portafoglio titoli per capire se qualche fondo ha investito in banche regionali americane (quelle più a rischio). I fallimenti italiani come la Popolare di Lodi o quella di Vicenza sono un incubo che non ritornerà.

Ma se il settore creditizio non corre gravi rischi perché le borse vanno a picco e a pagare di più sembra essere proprio Piazza Affari? Di sicuro c'è da mettere in conto che dopo il crac di Svb i finanziamenti per le aziende potrebbero risultare più onerosi perché oltre ai tassi alti ci saranno da aggiungere eventuali costi per assicurare i prestiti. E questo potrebbe rallentare l'economia o almeno diminuire gli utili delle banche. Per quanto riguarda il pessimo andamento di Piazza Affari (qui trovi tutti i listini in tempo reale) va sottolineata la solita "problematica" della borsa di Milano: la parte del leone la fanno i titoli bancari quindi se il settore va male, trascina al ribasso tutto il listino.

Il termine "crac finanziario" si riferisce ad una situazione in cui un'azienda o una banca è costretta a dichiarare fallimento a causa di una gestione finanziaria errata, che ha portato ad accumulare debiti che non sono più sostenibili. In altre parole, il crac finanziario si verifica quando un'azienda non è più in grado di onorare i propri impegni finanziari, come il pagamento delle bollette, degli stipendi dei dipendenti e dei fornitori, e dei prestiti contratti con le banche. Il crac finanziario può essere causato da diversi fattori, tra cui una gestione finanziaria imprudente, una cattiva pianificazione strategica, una crisi economica, un mercato instabile, un'eccessiva leva finanziaria o un'incapacità di adeguarsi ai cambiamenti del mercato. Quando una società fallisce, il valore delle sue azioni crolla, i suoi creditori non possono più recuperare i loro crediti e i dipendenti rischiano di perdere il lavoro. In alcuni casi, il crac finanziario di un'azienda può avere effetti negativi sull'intero sistema economico, poiché può causare una catena di fallimenti di altre aziende che avevano rapporti commerciali con la società in questione. L'esempio più famoso di crac finanziario è sicuramente quello del 1929, quando il crollo della borsa di New York portò alla grande depressione degli anni '30. In questo caso, il crac finanziario fu causato da una serie di fattori, tra cui la speculazione finanziaria, la mancanza di regolamentazione del mercato, l'eccesso di leva finanziaria e la mancanza di trasparenza nelle attività delle banche. In seguito, il governo degli Stati Uniti intervenne con una serie di politiche per rilanciare l'economia, tra cui il New Deal di Franklin D. Roosevelt. Anche nel 2007 si è verificato un crac finanziario a livello mondiale, con la crisi dei mutui subprime negli Stati Uniti che si è diffusa in tutto il sistema finanziario globale. In questo caso, il crac finanziario fu causato dalla concessione di mutui a persone con scarsi requisiti di solvibilità, che non erano in grado di onorare i loro debiti. La diffusione di questi mutui, resi poi titoli finanziari complessi e spesso opachi, ha portato ad un'esplosione della bolla immobiliare e alla conseguente crisi finanziaria. Per evitare il crac finanziario, le aziende devono adottare una gestione finanziaria sana, evitare di assumere troppi debiti, mantenere una buona reputazione creditizia e monitorare costantemente i loro conti. Le autorità di regolamentazione devono invece garantire una trasparenza adeguata delle attività finanziarie, regolamentare il mercato in modo efficace e prevenire la speculazione eccessiva.