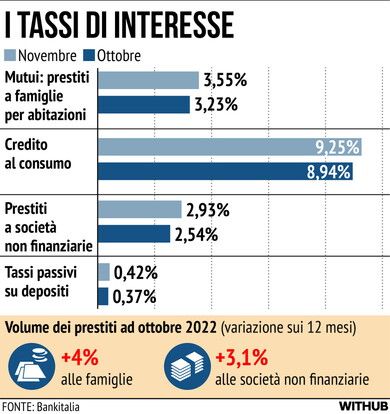

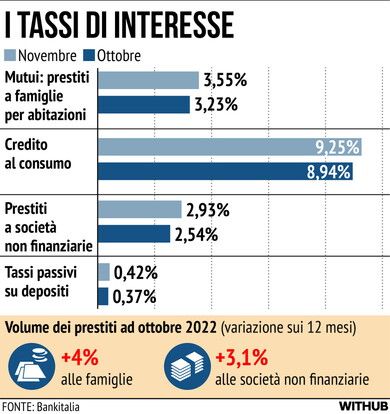

Tassi, mutui e credito al consumo: i prestiti sono sempre più cari

© Withub

© Withub

Con l’Euribor salito al 2,57% (e proiettato verso il 3%) e l'Eurirs a 30 anni al 2,37%, è il finanziamento che ad oggi costa di più. Ma alla lunga è ancora quello più conveniente: ecco perché

Coronavirus e mutui © Dal Web

Per i mutui il 2022 è stato un anno difficile e il 2023 non è di certo partito con il piede giusto. Colpa della Bce che ha reso la vita dei mutuatari complicata per il continuo rialzo dei tassi d'interesse: l'ultimo di 50 punti base a febbraio, con l'annuncio di una pari stretta anche a marzo. A conti fatti, con l’Euribor salito al 2,57% (e proiettato verso il 3%) e il tasso Eurirs a 30 anni al 2,37%, il mutuo variabile a parità di spread costa di più: un sorpasso storico rispetto al fisso, non accadeva dal 2008. Eppure, alla lunga, resta ancora la scelta "vincente". Ecco perché.

L'impatto del rialzo della Bce sulla rata - Una delle buone notizie elencate da Il Sole 24 Ore è che gli Euribor, vale a dire gli indici in base ai quali viene calcolata la rata del mutuo variabile, sono agganciati al tasso sui depositi, che è più basso di 50 punti base rispetto all’altro tasso manovrato dalla Bce, quello di rifinanziamento principale, proiettato al 3,5%. Da qualche settimana l’Euribor a 3 mesi è più in alto rispetto all’Eurirs 30 anni (2,37%). Di conseguenza, a parità di spread applicato dalle banche, il variabile ha le carte in tavola per costare in più del fisso in partenza. L’ultima volta in cui è successo è stato proprio nel 2008.

Il picco dei tassi nel 2023 e poi la discesa - Il mercato dei future ad oggi ipotizza un picco degli Euribor al 3,4% per fine anno e poi una discesa nel 2024-2025 sotto il 2,5%. Ecco perché secondo molti analisti, soprattutto in vista di un finanziamento nel lungo periodo, il variabile resta ancora la scelta che conviene. Chi ha sposato questo ragionamento nel 2008 scegliendo allora un variabile che costava più del fisso ha avuto ragione. Perché di lì a qualche trimestre i tassi sono scesi e con essi le rate del loro mutuo. Per questo motivo c’è chi inizia a pensare che anche nel 2023 qualche aspirante mutuatario (o qualche mutuatario che sta valutando una surroga) possa optare per la scelta, sulla carta più aggressiva e rischiosa, di sposare il tasso variabile. Sposando la logica che governa gli ambienti finanziari, e cioè che prima o poi i prezzi (e anche i tassi) fanno ritorno alla media.

© Withub

© Withub

Il bivio tra fisso e variabile - Stando alle parole della Bce da marzo in poi attenderà di valutare l’evoluzione dell’inflazione (che è in fase calante) prima di optare per altre strette. Questa potrebbe essere letta come una vicina inversione di tendenza, o per lo meno, come una frenata alla corsa al rialzo di questi mesi. Di conseguenza, quando i tassi si allontanano troppo dalla media, a tal punto che il variabile costa più del fisso sfidando le leggi del rapporto rischio/rendimento, il mercato inizia a popolarsi di quei coraggiosi che, mentre tutti scappano e si rifugiano su un fisso al poco conveniente 4 % scelgono di sposare la volatilità degli Euribor anziché bloccare un Eurirs comunque plafonato sui massimi degli ultimi 9 anni. "L’impennata dei tassi e la convergenza tra fisso e variabile ha compresso nel 2023 le richieste di mutui a tasso variabile che a gennaio rappresentavano solo il 13% del totale, un crollo rispetto al 60-70% del totale che vedevamo l’estate scorsa, sommando variabile puro e variabile con cap – spiega sulle pagine de Il Sole 24 Ore Alessio Santarelli, amministratore delegato MutuiOnline -. Alcuni clienti tuttavia continuano a preferire il variabile, una scelta che a prima vista è più coraggiosa, ma che dal punto di vista finanziario nel lungo periodo può essere la più vincente, soprattutto se si guarda ai forward sull’euribor, alla curva dei tassi, alla retorica più morbida della Bce che potrebbe sembra segnalare la voglia di tornare al più presto ad essere più colomba che falco. Ovviamente i mutuatari variabili devono essere consapevoli della sostenibilità dei mutui che sottoscrivono e quindi ai rischi a cui si espongono se i tassi andassero a convergere verso i livelli americani rispetto alla certezza dello sposare un tasso fisso".

La "scia" della Fed - Un altro segnale positivo riguarda la relazione con gli Usa. Anche da quelle parti la Fed (la banca centrale degli Stati Uniti) ha abbassato i toni delle strette e va tenuto conto che è ragionevole supporre che tra Usa ed Eurozona ci sia un differenziale di tasso intorno a 150-200 punti base. Di conseguenza è macroeconomicamente poco attendibile uno scenario in cui, se per ipotesi la Fed si dovesse fermare al 5-5,5%, la Bce la agganci. Per cui se l'America frena la corsa al rialzo (e lo ha già fatto), l'Europa non può fare altrimenti.