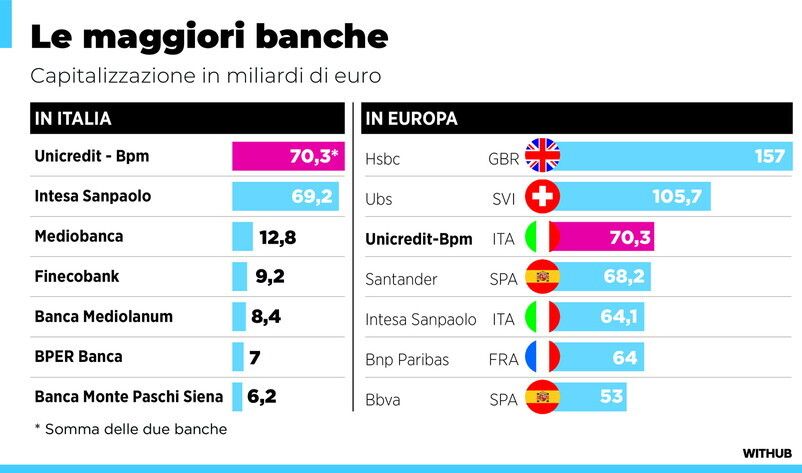

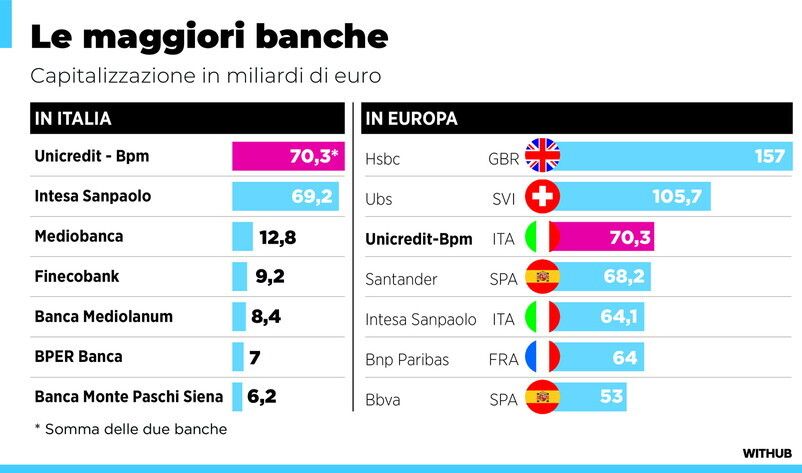

Come cambierebbe lo scenario delle maggiori banche se andasse in porto l'operazione Unicredit-Bpm

© Withub

© Withub

Salvini: "Non vorrei che qualcuno stesse cercando di fermare l'accordo Bpm-Mps". Giorgetti: "Vedremo, ma esiste il golden power"

© Dal Web

UniCredit presenta un'offerta pubblica di scambio volontaria per Banco Bpm per un corrispettivo totale di circa 10,1 miliardi di euro, interamente in azioni. Il rapporto di concambio è stato fissato a 0,175 azioni di nuova emissione di UniCredit per ogni azione esistente di Banco Bpm, che comporta un prezzo implicito di offerta pari a 6,657 euro per azione, e un premio pari a circa 0,5% rispetto ai prezzi ufficiali del 22 novembre. Immediate le reazioni politiche, con Matteo Salvini che chiede conto alla Banca d'Italia e avanza il sospetto che "qualcuno stia cercando di fermare l'accordo Bpm-Mps". Mentre il ministro Giancarlo Giorgetti ricorda che "esiste il golden power".

Unicredit presenterà a Consob il documento di offerta per la totalità delle azioni di Banco Bpm entro il termine di 20 giorni di calendario da oggi. Entro il medesimo termine, il gruppo di Piazza Gae Aulenti presenterà le istanze per l'ottenimento delle autorizzazioni preventive nonché le necessarie comunicazioni e/o istanze per l'ottenimento delle altre autorizzazioni.

© Withub

© Withub

La proposta di delega per un aumento di capitale al servizio dell'offerta sarà sottoposta all'approvazione dell'assemblea straordinaria dei soci di Unicredit convocata per il 10 aprile 2025. Il Cda di Unicredit delibererà l'aumento nei più brevi tempi tecnici dopo l'ottenimento delle autorizzazioni preventive.

Il documento di offerta sarà pubblicato successivamente all'approvazione dell'aumento da parte del Consiglio e all'ottenimento dell'approvazione da parte di Consob del documento di offerta. Il periodo di adesione sarà avviato successivamente alla pubblicazione del documento d'offerta, in conformità alle previsioni di legge. Subordinatamente all'avveramento - o alla rinuncia - delle condizioni di efficacia e al perfezionamento dell'offerta, l'offerente procederà al pagamento del corrispettivo entro la data di pagamento.

L'aggregazione di Banco Bpm con UniCredit, permetterà "la piena valorizzazione delle potenzialità dei due gruppi in Italia e un conseguente ulteriore rafforzamento di una solida realtà pan-europea, che diventerebbe la terza banca europea per capitalizzazione di mercato". Lo si legge nella nota in cui viene annunciata l'ops volontaria.

L'offerta pubblica di scambio volontaria su Banco Bpm è autonoma e indipendente dall'investimento effettuato da UniCredit nel capitale sociale di Commerzbank. Lo si legge in una nota. Le discussioni relative a Commerzbank sono state già prolungate nel rispetto delle prossime elezioni (in Germania a febbraio) degli stakeholder della banca. La posizione rimane un importante investimento con protezione in caso di ribassi e con sostanziale potenziale "upside".

La posizione in Commerzbank "è un investimento che ci metterà tempo per maturare e su cui adesso non dobbiamo fare niente, possiamo aspettare, ora ci muoviamo su Banco Bpm, questa sì che è una transazione". Lo ha dichiarato l'ad di Unicredit Andrea Orcel nel corso della conference call dopo l'annuncio dell'Ops su Banco Bpm. Su Commerzbank, ha proseguito, "l'unica soluzione oggi è spingere a migliorarne le performance".

Dopo l'annuncio dell'operazione, sono arrivate le prime critiche. A partire da quella del leader della Lega, Matteo Salvini, il quale ha spiegato che "a me le concentrazioni e i monopoli non piacciono mai, ero rimasto al fatto che Unicredit volesse crescere in Germania. Non so perché abbia cambiato idea. Unicredit ormai di italiano ha poco e niente: è una banca straniera, a me sta a cuore che realtà come Bpm e Mps che stanno collaborando, soggetti italiani che potrebbero creare il terzo polo italiano, non vengano messe in difficoltà. Non vorrei che qualcuno volesse fermare l'accordo Bpm-Mps per fare un favore ad altri". A questo punto, ha proseguito Salvini, l'interrogativo "mio e di tanti risparmiatori è: Banca d'Italia c'è? Che fa? Esiste? Che dice? Vigila? Siccome sono tra i più pagati d'Italia, da cittadino italiano vorrei sapere se è tutto sotto controllo".

Dopo Salvini, sull'Ops lanciata da Unicredit è intervenuto anche il ministro dell'Economia, Giancarlo Giorgetti. Il quale ha confermato che l'operazione è stata "comunicata ma non concordata con il governo". E su quale sia la posizione dell'esecutivo, ha spiegato che "poi vedremo", ricordando però che "come è noto esiste il golden power. Il governo farà le sue valutazioni, valuterà attentamente quando Unicredit invierà la sua proposta per le autorizzazioni del caso". E ha concluso sottolineando che "citando von Clausewitz, il modo più sicuro per perdere la guerra è impegnarsi su due fronti. Poi chissà, magari stavolta questa regola…".